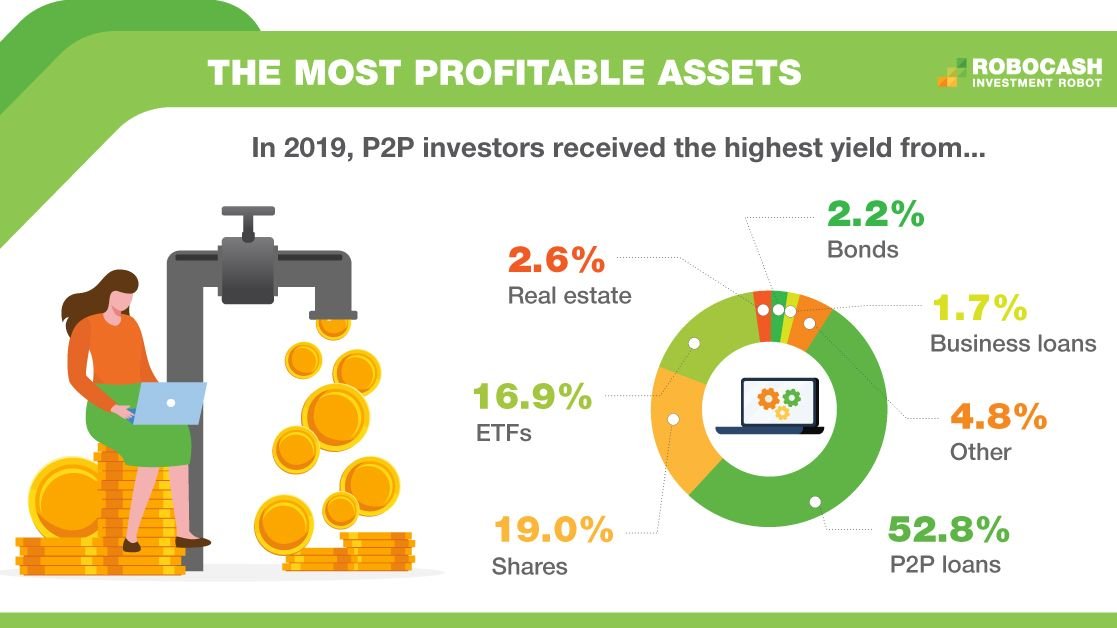

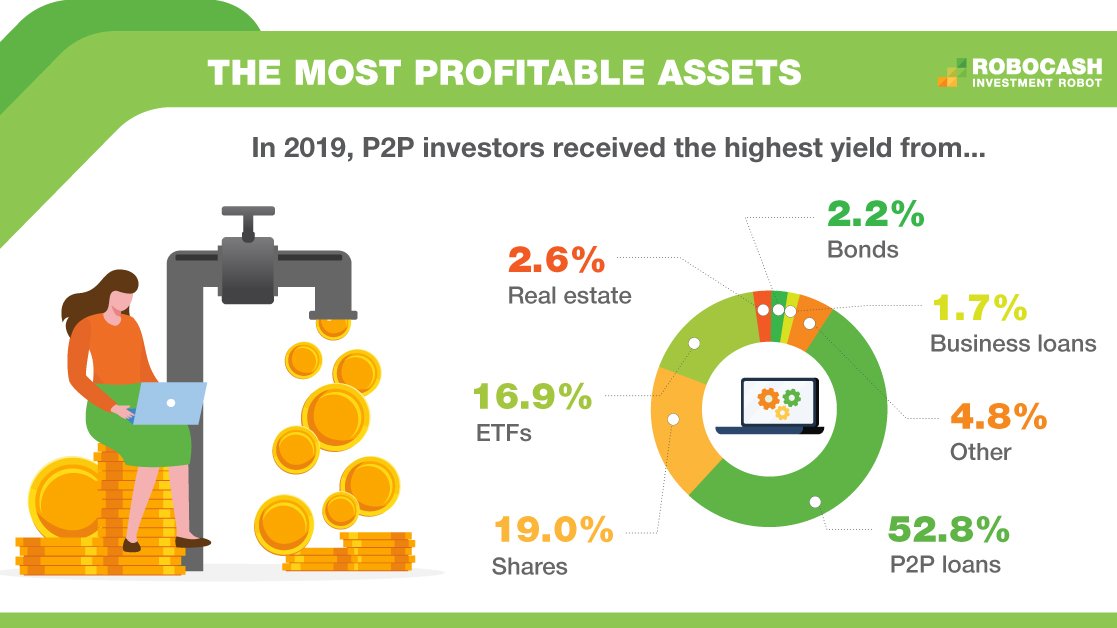

Selon un nouveau rapport publié par la plateforme P2P entièrement automatisée basée en Croatie, Robo.cash, les prêts P2P deviennent de plus en plus populaires auprès des investisseurs. Il a récemment achevé une enquête auprès des investisseurs européens P2P sur leurs résultats financiers en 2019. Plus de la moitié des participants ont déclaré que les prêts alternatifs leur avaient donné les rendements les plus élevés l'année dernière. La société prévoit que malgré la pandémie de coronavirus, le segment maintiendra ses positions de leader en 2020. Selon Robo.cash, les prêts P2P se sont avérés être le type d'actif le plus rentable au cours de l'année écoulée, comme l'ont rapporté 52.8 % des participants. Les réponses les plus populaires, bien qu'avec un large éventail, étaient les actions et les ETF, mentionnés par 19 % et 16,9 % des investisseurs, respectivement. Parmi les autres actifs de placement rentables, mentionnons l'immobilier (2.6 %), les obligations (2.2 %) et les prêts aux entreprises (1.7 %). Constatant la bonne performance du segment P2P, 84% des investisseurs ont augmenté leurs avoirs dans leurs portefeuilles l'année dernière. 24.2 % l'ont augmenté de 25 % à 50 %, 21.2 % de 50 % à 100 % et 16 % l'ont plus que doublé.